Die strategische Ausrichtung des Geschäftsmodells von Versicherern wird anspruchsvoller

Die Versicherungswirtschaft befindet sich aktuell in Deutschland wie auch im europäischen Markt in einem herausfordernden Makroumfeld und ist mit grundlegend veränderten Rahmenbedingungen konfrontiert. Aus Consileon-Perspektive wird die strategische Ausrichtung daher angesichts folgender Zukunftsthemen anspruchsvoller:

- Steigerung des Kostendrucks mit Impact auf Geschäftsmodelle

- Die Erfüllung der Anforderungen der EU-Taxonomie, Klima- und Nachhaltigkeitsrisiken sowie zunehmende Großwetterschadenereignisse beeinflussen die Risikotransformationsleistung der Versicherer

- Zunehmende Komplexität der Kapitalanlage durch geopolitische und makroökonomische Einflüsse

- Chancen und Herausforderungen des demografischen Wandels

- Digitalisierung, Automatisierung und Datenverfügbarkeit

Die Komplexität vieler Geschäftsmodelle nimmt zu – mit erwartbar höheren Kosten

Diese Zukunftsthemen werden die Komplexität vieler Geschäftsmodelle deutlich erhöhen – bei erwartbar höheren Kosten und einem steigenden materiellen Investitionsbedarf. Die aktuelle Fusionsankündigung von Gothaer und Barmenia zeigt anschaulich, dass Versicherungen ihren strategischen Fokus neu definieren und dass es mutmaßlich nicht mehr für alle Versicherer sinnvoll ist, unter diesen Rahmenbedingungen sämtliche Sparten gleichzeitig anzubieten. Es ist davon auszugehen, dass der zusätzliche regulatorische Fokus auf diese Zukunftsthemen zunehmen wird und sich die Anforderungen erhöhen werden. So wies die BaFin erst kürzlich auf die Herausforderungen hin, die Zukunftsthemen wie Digitalisierung, Klimawandel und verändertes Kundenverhalten für Versicherungen mit sich bringen, und empfahl ihnen, Geschäftsmodelle und Risikomanagement zu hinterfragen. [1]

Insbesondere mittelgroße Häuser stehen damit zunächst einmal vor der Herausforderung, wie die (gesetzlichen und regulatorischen) Anforderungen erfüllt und die relevanten Fragestellungen konzeptionell angegangen werden können und wie die Umsetzung sowohl technisch als auch personell sichergestellt werden kann. Die Kernfragen sind:

- Was bedeuten beispielsweise Klimawandel, Nachhaltigkeit oder demografische Entwicklung für das jeweilige Geschäftsmodell und die strategische Fokussierung?

- Welches Geschäftsmodell wird insbesondere für kleinere und mittlere Versicherer in Zukunft noch profitabel gestaltbar sein?

- Welche regulatorischen (Reporting-)Anforderungen aus der EU-Taxonomie bestehen, und wie kann die erforderliche Datenbasis geschaffen werden?

- Welches Klimarisiko-Exposure existiert für das spezifische Geschäftsmodell, und wie kann die Problemlösung konkret umgesetzt werden?

- Welcher Steuerungsrahmen ist erforderlich, um die richtigen Fragen in Versicherungsunternehmen aufzuwerfen und Entscheidungen datenbasiert zu unterstützen?

- Welche Daten liegen aktuell vor, welche Informationen und Indikatoren sind zur bewussteren Steuerung mit Blick auf die Zukunftsthemen zusätzlich erforderlich?

Für viele Versicherer bedeutet bereits die Erfüllung der gesetzlichen Anforderungen einen erheblichen Kraftakt – entsprechend können Steuerungsfragen oftmals erst im nächsten Schritt berücksichtigt werden. Aus geschäftspolitischer Sicht werden Versicherer die Klimarisiko-Exponierung ihres Portfolios mit Blick auf regionale und Spartenfokussierung sowie Pricing und Underwriting hinterfragen müssen. Beispielsweise berichtet Generali über drastisch gestiegene Verluste als Folge von Naturkatastrophen, die per Ende September 2023 mit 840 Millionen Euro nach Rückversicherung die Verluste des gesamten Vorjahres von 673 Millionen Euro bereits deutlich übertroffen haben. [2] Die Weichen im Wettbewerb werden schon heute gestellt, und je später die grundsätzlichen Fragen zur strategischen Positionierung und die daraus resultierenden Steuerungsfragen beantwortet werden können, desto größer wird der potenzielle Wettbewerbsnachteil in der Zukunft sein.

Können heutige Steuerungssysteme Antworten auf diese zentralen Herausforderungen liefern?

Laut internationalen Studien scheitern schätzungsweise 60 Prozent der Strategien an der Umsetzung. [3] Da Klimarisiko- und Nachhaltigkeitsstrategie, Digitalisierung, Demografie und Kapitalanlage integrale Bestandteile der Geschäftsmodelle von Versicherungsunternehmen sind, muss sich dies in einem ganzheitlichen Steuerungsrahmen und KPI-Konzept auf der Top-Management-Ebene widerspiegeln. Ein Steuerungskonzept, das ökonomisch und strategisch relevant sein soll und die Zukunftsthemen einbezieht, erfordert daher ein entsprechend belastbares, umfassendes und in sich konsistentes KPI-Konzept auf Basis digitaler Prozesse. Durch ein erweitertes Steuerungsmodell wird das Management dabei unterstützt, datenbasiert die Weichen für ein zukunftsweisendes und nachhaltiges Geschäftsmodell zu stellen. Dabei sind die Interdependenzen zwischen den operativen Herausforderungen und dem Projektportfolio sowie den Zukunftsthemen Nachhaltigkeit, Digitalisierungsgrad, Kundenbegeisterung, Innovationskraft und Change-Readiness zu berücksichtigen, um etwa Investitionsbudgets zielorientiert zu steuern und zu priorisieren. Beispielsweise gehen Nachhaltigkeit und Digitalisierung dann zusammen, wenn es darum geht, ein KPI-Steuerungssystem auf Basis digitaler Prozesse umzusetzen, die erforderliche Datenverfügbarkeit sicherzustellen und die entsprechenden Investitionsbudgets aktiv zu steuern. [4]

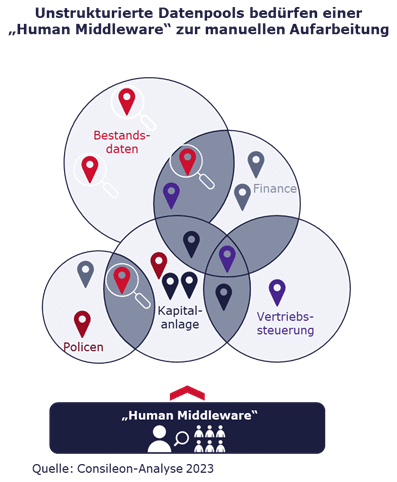

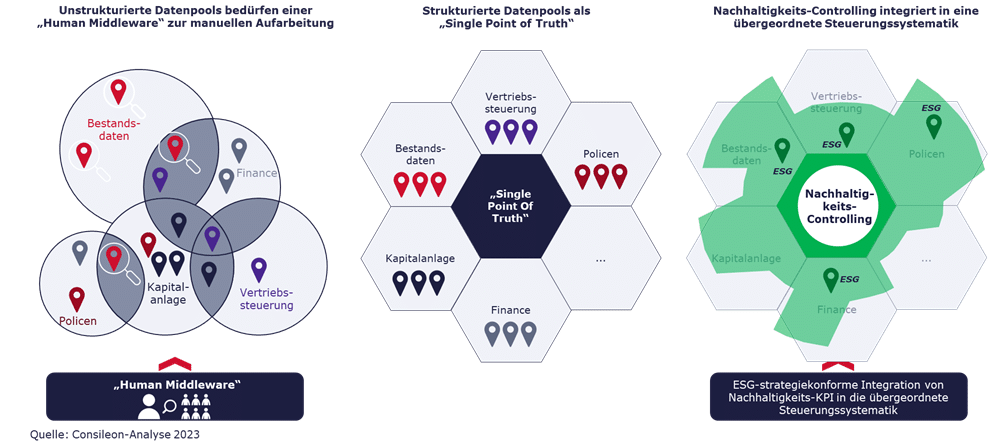

Der heutige Steuerungsrahmen in Versicherungsunternehmen ist jedoch meist noch primär performanceorientiert. Das bedeutet, dass oftmals statt zukunftsorientierter Kennzahlen vergangenheitsbezogene Finanzkennzahlen im Fokus stehen. Heutige Steuerungskonzepte berücksichtigen Indikatoren, die Aufschluss über die eigene Positionierung hinsichtlich relevanter Zukunftsthemen geben, meistens entweder unzureichend oder nur isoliert in designierten Funktionscontrolling-Einheiten. Häufig koexistieren verschiedene, isoliert entwickelte KPI-Reportingformate und Datenpools parallel nebeneinander und sind weder aufeinander abgestimmt noch konsistent. Die Folge sind komplexe Datenstrukturen, Insellösungen und eine Abhängigkeit von Kopfmonopolen. Dies hat bei vielen Versicherern zur Entstehung einer Human Middleware geführt, deren Aufgabe es ist, die Folgen komplexer Datenstrukturen durch manuelle Aufarbeitung und Weiterverarbeitung der erforderlichen Daten zu kompensieren und auf dieser Basis Auswertungen, Berichte oder Analysen manuell zu erstellen. Entsprechend komplex, fehleranfällig und kostenintensiv ist für viele Häuser die Bestimmung der eigenen Positionierung hinsichtlich Klimarisiko-Exposure oder Digitalisierung allein für Reportingzwecke.

Spezielle Herausforderungen für Versicherungsunternehmen sowie deren Steuerungssysteme ergeben sich insbesondere für die Erreichung von Nachhaltigkeitszielen

Gerade beim Thema Nachhaltigkeit sehen sich viele Versicherungen mit einer Vielzahl von Standards und Anforderungen konfrontiert. Klare Indikatoren zur Messung und Steuerung der eigenen Nachhaltigkeitsposition müssen oftmals noch entwickelt werden. [5] Während davon auszugehen ist, dass die meisten der zuvor genannten Themen durch bestehende KPI-Reportingstrukturen (isoliert) abgedeckt werden, dürfte in zahlreichen Versicherungsunternehmen ein Nachhaltigkeitscontrolling noch aufzubauen sein – einschließlich entsprechender KPI- und Steuerungssysteme. Die Notwendigkeit eines Nachhaltigkeitscontrollings und einer Integration von Nachhaltigkeitskriterien in das Risikomanagement resultiert aus regulatorischen Anforderungen wie EU-Taxonomie, SFDR, MiFID, IDD oder CSRD sowie den mittelbar zu erwartenden finanziellen Auswirkungen.

In der Erfassung und Bewertung von Klimarisiken gelten Versicherer als Vorreiter. Auf Basis einer Studie von Morgen & Morgen [6] lassen sich allerdings teilweise deutliche Unterschiede zwischen einzelnen Unternehmen erkennen, sowohl im Hinblick auf die Qualität und Transparenz der Veröffentlichung von ESG-Maßnahmen als auch hinsichtlich der Erfassung und der Bewertungsmethoden (beispielsweise CO2-Ausstoß), der Beschreibung von Nachhaltigkeitsinvestitionen und -zielen sowie der sozialen Kriterien. Bei der konkreten Verarbeitung und Integration von ESG-Daten und -Implikationen in den Steuerungsrahmen und das Risikomanagement existieren entsprechend noch Transformationshürden. [7]

Die Steuerung des Klimarisiko-Exposures ist ein Element der Risikotransformation und betrifft das Kerngeschäft wie auch den finanziellen Erfolg und die Kapitalkosten von Versicherern

Die Formulierung von Nachhaltigkeitszielen ist keine rein regulatorische Übung. Nachhaltigkeitsrisiken sind ein Element der Risikotransformation und gehören somit zum Kerngeschäft von Versicherern. Dementsprechend ist eine zukunftsgerichtete Risikoerfassung und -steuerung gefordert. Bereits heute müssen im Own Risk and Solvency Assessment (ORSA) langfristige Klimaeffekte berücksichtigt werden. Es ist davon auszugehen, dass Klimarisiken mittel- bis langfristig einen indirekten Einfluss auf die Bilanzen und den Solvency-II-Kapitalbedarf von Versicherern haben werden – sei es über die Kapitalanlageseite, im Underwriting und Pricing oder über klimabedingte Großschadensereignisse. Dass dies bereits heute für die Refinanzierungskosten relevant ist, lässt sich beispielsweise daran erkennen, dass die Rating-Agentur Standard & Poor’s (S & P) für Versicherungskonzerne (global) teilweise materielle Implikationen aus diesen Faktoren auf Credit-Rating und Stakeholder-Value erwartet. Die Kreditwürdigkeit von Versicherungskonzernen wird nach Einschätzung von S & P bereits heute durch Treiber der ESG-Dimensionen S und G beeinflusst. Zudem hebt S & P für die (globale) Versicherungsbranche die Relevanz von Biodiversität wie auch von Umwelt- und Sozialrisiken für den Stakeholder-Value hervor. Der Zugang zu Versicherungsprodukten, die Großschadensentwicklung und die transitorischen Klimarisiken stehen im Mittelpunkt. [8]

Die Nachhaltigkeitspositionierung wirkt sich somit unmittelbar (beispielsweise über Schadensentwicklung und Kapitalanlageergebnis) als auch mittelbar (etwa über Kapitalkosten) auf den finanziellen Erfolg und die Eigenmittelausstattung von Versicherungen aus. Die Kapitalmarktrelevanz von ESG-Ratings nimmt daher entsprechend zu. Allerdings spiegeln die heutigen ESG-Ratings von Versicherern diesen Stellenwert noch nicht wider. Vergleicht man die Positionierung von Versicherungen in den Dimensionen „Financial-Strength-Rating“ und „ESG-Rating“, schneiden sie bei den ESG-Ratings marginal schlechter ab als bei Financial-Strength-Ratings. Gleichwohl weisen die ESG-Rating-Einstufungen eine größere Bandbreite und Streuung als die Financial-Strength-Ratings auf. Je nachdem, welcher Rating-Ansatz sich zukünftig durchsetzen wird, kann dies für einige Häuser deutliche Abstufungen bedeuten. Es ist zu beobachten, dass größere Versicherer oder Tochtergesellschaften internationaler Konzerne bei ESG-Ratings im Durchschnitt besser abschneiden. Es ist also ein „Größen-Bias“ in den ESG-Ratings zu erkennen, was mit den verfügbaren Datengrundlagen, Kapazitäten und Investitionsbudgets zusammenhängen könnte.

Der Aufbau eines Nachhaltigkeitscontrollings und dessen Integration in den Steuerungsrahmen sind erforderlich

Die Integration von Nachhaltigkeit in den Steuerungsrahmen von Unternehmen wird durch Nachhaltigkeitscontrolling erreicht, das analog zu etablierten finanz- und performanceorientierten Controllingfunktionen in die Organisation, die Datenstrukturen sowie die Berichts- und Entscheidungsprozesse zu integrieren ist. Nachhaltigkeitscontrolling ist dabei als Bestandteil eines umfassenden Steuerungsrahmens zu verstehen und sollte keineswegs isoliert betrachtet werden. Im Nachhaltigkeitscontrolling werden alle nicht finanziellen Leistungsindikatoren mit Bezug auf ESG-Aspekte gebündelt. Sie decken geschäftsmodellspezifische Anforderungen ab, die beispielsweise Investoren an Versicherer im Hinblick auf Nachhaltigkeitsziele und die Klimarisiko-Exponierung haben. Daher ist die Integration des Nachhaltigkeitscontrollings analog zum beziehungsweise in das Finanzcontrolling erforderlich, um den diversen Berichtspflichten zur Nachhaltigkeit, zum Beispiel aus Taxonomie-VO, Offenlegungs-VO oder BaFin-Rundschreiben zum Umgang mit Nachhaltigkeitsrisiken, nachkommen zu können. [9]

Die Steuerung des Klimarisiko-Exposures und der Nachhaltigkeitspositionierung bedarf greifbarer und konkreter Maßnahmen, operativer Nachhaltigkeitsziele und messbarer KPIs. Insbesondere Letztere sind für die messbare Erreichung formulierter Nachhaltigkeitsstrategien zentral. Die praktische Implementierung wird jedoch durch Herausforderungen bei der Datenverfügbarkeit und -qualität sowie die teilweise noch zu konkretisierenden Definitionen und Standards erschwert. [10]

Der Consileon-Ansatz für ganzheitliche KPI- und Steuerungskonzepte basiert auf einem dreistufigen Vorgehensmodell

Auf Basis eines neuen, umfassenderen Steuerungskonzepts identifizieren wir zusammen mit unseren Kunden die strategischen Handlungsfelder und gehen sie mit konkreten Maßnahmen gemeinsam an. Mithilfe des neuen Consileon-Steuerungsmodells unterstützen wir dabei, klare Antworten auf die eingangs formulierten Herausforderungen zu entwickeln und die Positionierung messbar zu machen.

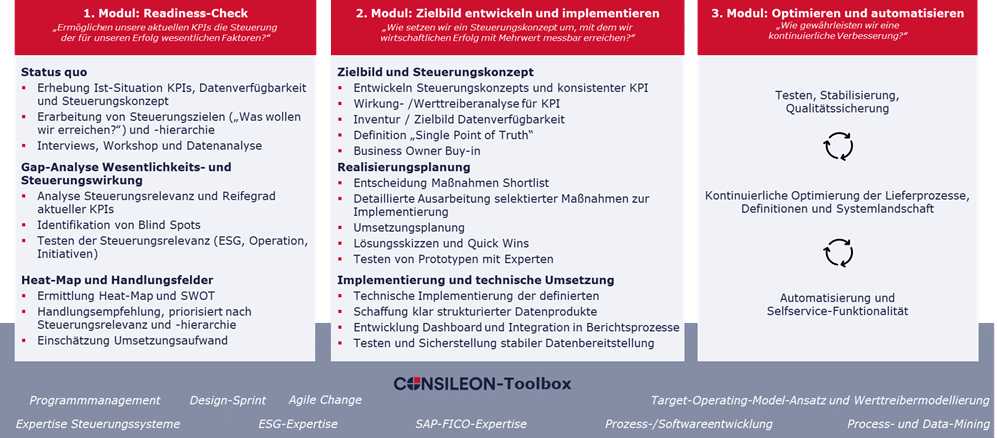

Das Consileon-Steuerungsmodell basiert auf einer konsistenten Integration aller relevanten Steuerungsparameter im Hinblick auf die Zukunfts- und Transformationsfähigkeit unserer Kunden. Durch eine stringente Verfolgung des „Single Source of Truth“-Ansatzes werden isolierte Steuerungssilos eliminiert. Ein weiteres Ziel besteht darin, die Komplexität zu reduzieren, die sich aus den Daten- und Systemstrukturen und den oftmals historisch gewachsenen Reporting-Systemlandschaften ergibt. Damit werden die daraus resultierenden zeitintensiven und fehleranfälligen Prozesse effizienter gestaltet. Auf der Grundlage von Consileon-Projekterfahrungen hat sich ein dreistufiges Vorgehen bewährt, wobei je nach Ausgangssituation und Bedarf auf unterschiedliche Toolbox-Ansätze zurückgegriffen werden kann. Das Verfahren gliedert sich in drei Phasen: 1. Readiness-Check, 2. Zielbild entwickeln und implementieren sowie 3. Optimieren und automatisieren.

Der ganzheitliche Consileon-Ansatz bringt fünf klare Vorteile mit sich:

- Integration zukunftsweisender Themen in Steuerungsrahmen und Risikomanagement

- Belastbares und konsistentes Steuerungskonzept auf Basis einheitlicher KPI-Definitionen

- Ökonomisch und strategisch relevante, auf Nachhaltigkeit ausgerichtete Steuerung

- Strategische und operative Akzeptanz durch Einbindung der Business-Owner und Priorisierung nach Steuerungsrelevanz

- Kosteneffizienz und Reduktion von Fehleranfälligkeit/Kopfmonopolen

Mittels des Consileon-Ansatzes unterstützen wir Versicherungsunternehmen mit einem elementaren Baustein, den Herausforderungen aus der EU-Taxonomie wie auch aus den Zukunftsthemen wie Digitalisierung, Nachhaltigkeit und Klimawandel zu begegnen und die datenbasierten Grundlagen für regulatorische Anforderungen sowie relevante strategische Entscheidungen zu schaffen.

Den Artikel finden Sie hier als PDF zum Download: