Wie gelingt es, aus der Erfüllung der regulatorischen Pflicht ein Kundenerlebnis mit Mehrwert zu machen?

Nachhaltige Geldanlagen gewinnen zunehmend an Bedeutung. Neben einem wachsenden Kundeninteresse werden auch durch die Regulierung konkrete Anforderungen für die nachhaltige Anlagepraxis formuliert. Dieser Beitrag beleuchtet die Herausforderungen einer kundenorientierten Gestaltung der ESG-Anlageberatung und zeigt auf, wie ein Kundenerlebnis mit Mehrwert geschaffen werden kann.

Seit August 2022 besteht im Rahmen von MiFID II die Pflicht zur Abfrage von Nachhaltigkeitspräferenzen in der Anlageberatung. Obwohl in diversen Umfragen mehr als die Hälfte aller Retail-Investorinnen und -Investoren angab, Nachhaltigkeitspräferenzen berücksichtigen zu wollen, [1] wählten lediglich 15 bis 20 Prozent eine solche ESG-Option in der Anlageberatung tatsächlich aus. [2] Gründe dafür sind die Angst vor geringeren Renditen bei nachhaltigen Anlageprodukten, die „weltfremden“ regulatorischen Begriffe [3] sowie ein stellenweise limitiertes Produktangebot. Bisherige Projekterfahrungen von Consileon zeigen, dass viele Häuser bei der Umsetzung der regulatorischen Anforderungen gut aufgestellt sind, jedoch Schwierigkeiten haben, die regulatorische Pflichterfüllung zu einem kundenorientierten Prozess weiterzuentwickeln. Auf aggregierter Ebene zeigten im Juli 2023 verdeckte Tests der BaFin , dass bei 87 Prozent der Anlageberatungen eine Abfrage von Nachhaltigkeitspräferenzen grundsätzlich erfolgte. [4] Gleichzeitig sieht sich die BaFin jedoch veranlasst, bei einer Reihe deutscher Banken die aktuelle Umsetzung detailliert zu untersuchen. Die befragten Häuser sollen quantitative Angaben zum bisherigen Vertrieb nachhaltiger Anlageprodukte machen sowie Einblicke in die Gestaltung des Beratungsprozesses gewähren.

Angelehnt an die BaFin-Checkliste sowie auf Basis bereits vorhandener Marktanalysen und Erfahrungsberichten hat Consileon ein Konzept für die kundenzentrierte Gestaltung der ESG-Anlageberatung entwickelt, in dessen Mittelpunkt die folgenden Handlungsfelder stehen:

- Nachfrage- und Zielgruppenanalyse

- Produktangebot und -gestaltung

- Prozessrahmen und Kommunikation

- Beratungsprozess

1. Nachfrage- und Zielgruppenanalyse: Wie können die verschiedenen Nachhaltigkeitsbedürfnisse der eigenen Kundinnen und Kunden verstanden und strukturiert werden?

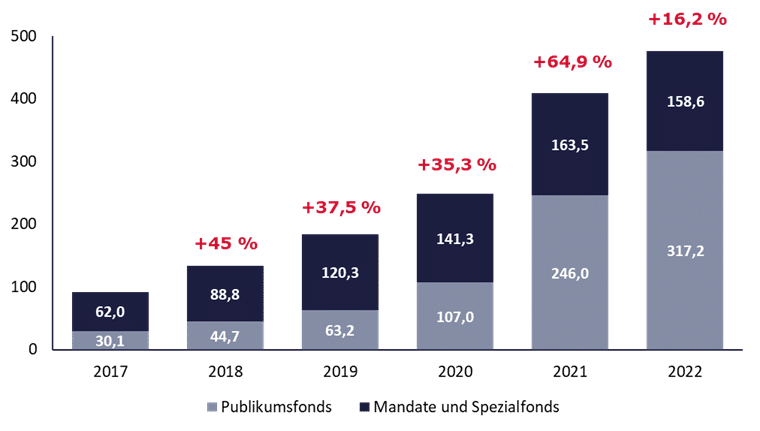

Viele Finanzinstitute haben nachhaltige Geldanlagen bereits als Wachstumsfeld für sich entdeckt. So gibt das Forum Nachhaltige Geldanlagen für 2022 ein Volumen von 475,8 Milliarden Euro für nachhaltige Publikumsfonds, Mandate und Spezialfonds in Deutschland an, was einem Wachstum von 16 Prozent im Vergleich zum Vorjahr entspricht. [5]

Wenngleich sich bei jüngeren Generationen tendenziell eine höhere Nachhaltigkeitsaffinität feststellen lässt, [6] sind Nachhaltigkeitspräferenzen ein hochgradig individuelles Thema. Während manche Kundinnen und Kunden im Rahmen ihrer Investition lediglich besonders schädliche oder kontroverse Wirtschaftsbereiche (zum Beispiel fossile Energien oder Waffen) ausschließen möchten, erfüllen für andere selbst die „grünsten“ aller existierenden Produkte nicht den eigenen Nachhaltigkeitsanspruch. Aufgrund vielfältiger Nachhaltigkeitsdefinitionen und Begrifflichkeiten besteht aufseiten der Kundinnen und Kunden insgesamt eine große Unsicherheit, welches Produkt tatsächlich zu den eigenen Nachhaltigkeitspräferenzen passt. Kann ein Produkt die versprochene beziehungsweise von den Verbraucherinnen und Verbrauchern erwartete Nachhaltigkeitswirkung nicht erzielen, droht dem Anbieter der Vorwurf des Greenwashings samt den daraus folgenden Reputationsrisiken.

Die Clusterung der Nachhaltigkeitsbedürfnisse der Kundinnen und Kunden sollte nicht erst im Beratungsgespräch, sondern idealerweise bereits im Vorfeld erfolgen. Im persönlichen Austausch kann die nachhaltigkeitsbezogene Ist-Analyse des Portfolios ein potenzieller Ausgangspunkt sein, in dessen Rahmen auch eine erste Annäherung an das regulatorische Fachvokabular möglich ist. Ein gemeinsamer Abgleich des nachhaltigkeitsbezogenen Ist- und Soll-Zustands kann anschließend die Grundlage für einen zielgerichteten Beratungsprozess bilden. Darüber hinaus können Kundinnen und Kunden durch interaktive Online-Anlagetools („Lernen Sie Ihre passende ESG-Anlage in nur 5 Minuten kennen“) niedrigschwellig an die Thematik und den verfügbaren Produktrahmen herangeführt werden. Eine transparente Darstellung, welche Nachhaltigkeitsbedürfnisse tatsächlich mit einem ESG-Produkt abgedeckt werden können, erhöht darüber hinaus das Vertrauen und die Kundenbindung.

2. Produktangebot und -gestaltung: Wie können Kundenbedürfnisse und Produktangebot aufeinander abgestimmt und weiterentwickelt werden?

Selbst ein sorgfältig auf die Kundenbedürfnisse ausgerichteter Beratungsprozess kann an der Realität des vorhandenen Produktangebots scheitern. Zum Teil werden die Grenzen des Angebots auch durch die laufend weiterentwickelten regulatorischen Vorgaben gesetzt und erfordern zugleich eine permanente Überprüfung der Einstufung der eigenen Produkte. Impact- sowie Themeninvestments abseits der Klima- und Umweltdimension sind bei vielen Anbietern ein Schwachpunkt im Produktportfolio, insbesondere im Retailbereich.

Um den verschiedenen Nachhaltigkeitspräferenzen gerecht zu werden, umfasst das Produktangebot idealerweise eine Auswahl, die sowohl hinsichtlich des Ambitionsgrads (hell- bis dunkelgrün) als auch in Bezug auf den Themenschwerpunkt (von Klimaschutz bis Menschenrechte) Variationen ermöglicht. Speziell für Anlageprodukte mit großem Nachhaltigkeitsversprechen ist eine angemessene Aufbereitung der Nachhaltigkeitswirkung erforderlich, um für Kundinnen und Kunden den Impact der eigenen Anlage nachvollziehbar zu machen. Neben quantitativen Benchmarks („Durch Ihre Investitionen konnten xyz Tonnen CO2 eingespart werden“) kann durch Fallstudien zu unterstützten Projekten eine stärkere emotionale Bindung geschaffen werden.

3. Prozessrahmen und Kommunikation: Wie kann eine kundenspezifische ESG-Kommunikation gelingen und an den Beratungsprozess gekoppelt werden?

Die kundenindividuelle Gestaltung der Anlageberatung entfaltet ihre volle Wirkung erst bei einer entsprechenden Prozessintegration, unter anderem durch eine bereits zuvor erfolgte Clusterung der Nachhaltigkeitspräferenzen sowie eine Abfrage und Steigerung des nachhaltigkeitsbezogenen Vorwissens. Gleichzeitig bieten die Erfahrungen aus den Beratungsgesprächen wertvolle Einblicke in die nachhaltigkeitsbezogenen Bedürfnisse der Kundinnen und Kunden. Häufige Fragen zu bestimmten Bereichen der nachhaltigen Geldanlage können als Impuls für die Ausweitung und Anpassung der bisherigen Informationsbereitstellung dienen. Diskrepanzen zwischen den nachgefragten ESG-Anlagen und dem bestehenden Produktangebot bieten eine klare Orientierung für die diesbezügliche Weiterentwicklung. In diesem Zuge sollte das Ende des Beratungsgesprächs als Startschuss für die ESG-Customer-Journey gesehen werden, denn die individuellen Nachhaltigkeitspräferenzen erlauben eine spezifische Einschätzung der Kundinnen und Kunden, die über ökonomische Parameter hinausgeht. So können die hinterlegten Nachhaltigkeitspräferenzen für maßgeschneiderte Produktempfehlungen genutzt werden, die nicht nur den individuellen Risiko- und Renditeansprüchen entsprechen, sondern zugleich Themen mit persönlicher Bedeutung berücksichtigen. Dadurch ist eine individuellere Ansprache möglich, für die beispielsweise das Erreichen zuvor festgelegter, nachhaltiger Wirkungsziele der Anlage als Impuls zur regelmäßigen Kontaktaufnahme dienen kann.

4. Beratungsprozess: Wie muss der Prozessrahmen gestaltet werden, um eine strukturierte Beratung im Sinne der Kundinnen und Kunden gewährleisten zu können?

Die Komplexität der Abfrage der Nachhaltigkeitspräferenzen hat ihre Ursache in der Abhängigkeit von einer Vielzahl aufsichtlicher Regelungen wie der EU-Taxonomie oder der EU-Offenlegungsverordnung (Sustainable Finance Disclosure Regulation – SFDR) sowie daraus abgeleiteten Fachbegriffen wie „Principle Adverse Impacts“ (nachteilige Umweltauswirkungen – PAI). Diese sind aus Kundensicht kaum mit dem jeweiligen Nachhaltigkeitsverständnis zu verknüpfen; die Anlageberatung muss daher als Übersetzer zwischen Regulierungs- und Kundensprache wirken.

Zudem sieht die Regulierung ein detailliertes Prozesskorsett für die Präferenzabfrage vor. Um einer Überfrachtung des Beratungsgesprächs entgegenzuwirken, müssen den Kundenberaterinnen und -beratern klare Prozessleitlinien zur Verfügung gestellt werden, die eine strukturierte Gesprächsführung ermöglichen. In diesem Kontext sind auch die aktuellen Grenzen des eigenen Produktangebots offen zu benennen, um Sackgassen im Beratungsgespräch („Für Ihre Präferenz können wir leider kein Produkt anbieten“) zu vermeiden.

Die abzufragenden Inhalte müssen in leicht verständlichen Teilfragen und kundengerechter Sprache formuliert sein. Dabei muss zwischen einer möglichst fundierten inhaltlichen Aufbereitung und einer Vereinfachung oder Zusammenfassung von Informationen abgewogen werden. So können bei Kundinnen und Kunden mit hoher Nachhaltigkeitskompetenz Erläuterungen zu grundlegenden Nachhaltigkeitsbegriffen verkürzt werden. Für Kunden mit geringer Erfahrung beim Thema Nachhaltigkeit können ausführliche Begriffsklärungen zu Anfang des Gesprächs das Sicherheitsgefühl während der Beratung erhöhen. Entsprechend ist es bei dunkelgrünen Produkten von größerer Bedeutung, den Kundinnen und Kunden die Nachhaltigkeitswirkung anhand geeigneter (quantitativer) Indikatoren zu verdeutlichen, als dies bei hellgrünen Produkten der Fall ist. Im Gegensatz zu klassischen ökonomischen Parametern wie Rendite und Risiko bieten Nachhaltigkeitsaspekte auch im Beratungsprozess die Chance für eine persönlichere Auseinandersetzung mit den Präferenzen und Bedürfnissen der Kundinnen und Kunden. Durch Visualisierungen oder anschauliche Projektbeispiele können Kundinnen und Kunden auf einer emotionalen Ebene angesprochen werden. Eine transparente und individuelle Kundenansprache als klarer Gegenpol zu den rationalen regulatorischen Prozessvorgaben ermöglicht es Banken, sich von Wettbewerbern abzuheben und die ESG-Anlageberatung als Chance zur Vertiefung der Kundenbeziehung zu nutzen.

Fazit

Wenngleich die Vorgaben zur Abfrage von Nachhaltigkeitspräferenzen zunächst mit einem hohen Integrationsaufwand einhergehen, bietet schon die reine Pflichterfüllung den idealen Einstieg, um Kundinnen und Kunden auf nachhaltige Geldanlagen aufmerksam zu machen und als Bank von der dynamischen Marktentwicklung zu profitieren. Aus einer kundenzentrierten Ausgestaltung der Prozesse (Kür) können neben einer Steigerung des Kundennutzens sowie einer stärkeren Kundenbindung auch wertvolle Impulse für die Weiterentwicklung der eigenen Prozesse und des Produktangebots abgeleitet werden. Damit dient ein kundenzentrierter ESG-Beratungsprozess als Beleg für die eigene ESG-Kompetenz und schafft Vertrauen für die Zusammenarbeit auf anderen Geschäftsfeldern mit Nachhaltigkeitsbezug, zum Beispiel bei der Finanzierung von Immobilien beziehungsweise deren (energetischer) Sanierung. Die nachhaltige Umgestaltung des Finanzmarkts ist nur noch eine Frage der Zeit. Die bestmögliche kundenorientierte Umsetzung der regulatorischen Anforderungen ist somit von zentraler Bedeutung für die Sicherstellung und den Ausbau der eigenen Wettbewerbsfähigkeit.

Consileon zeichnet sich durch umfassende Erfahrung in der kundenorientierten Gestaltung von Prozessen aus. Dabei haben wir bereits für verschiedene Unternehmen Strategien zur Integration von ESG-Aspekten in der Anlageberatung entwickelt, die über die Erfüllung der regulatorischen Pflicht hinaus ein Kundenerlebnis mit Mehrwert schaffen. Falls auch Sie sich intensiver mit der kundenorientierten Gestaltung der ESG-Anlageberatung beschäftigen und nachhaltige Geldanlage als Wachstumschance nutzen möchten, freuen sich die Expertinnen und Experten von Consileon auf einen Austausch mit Ihnen.