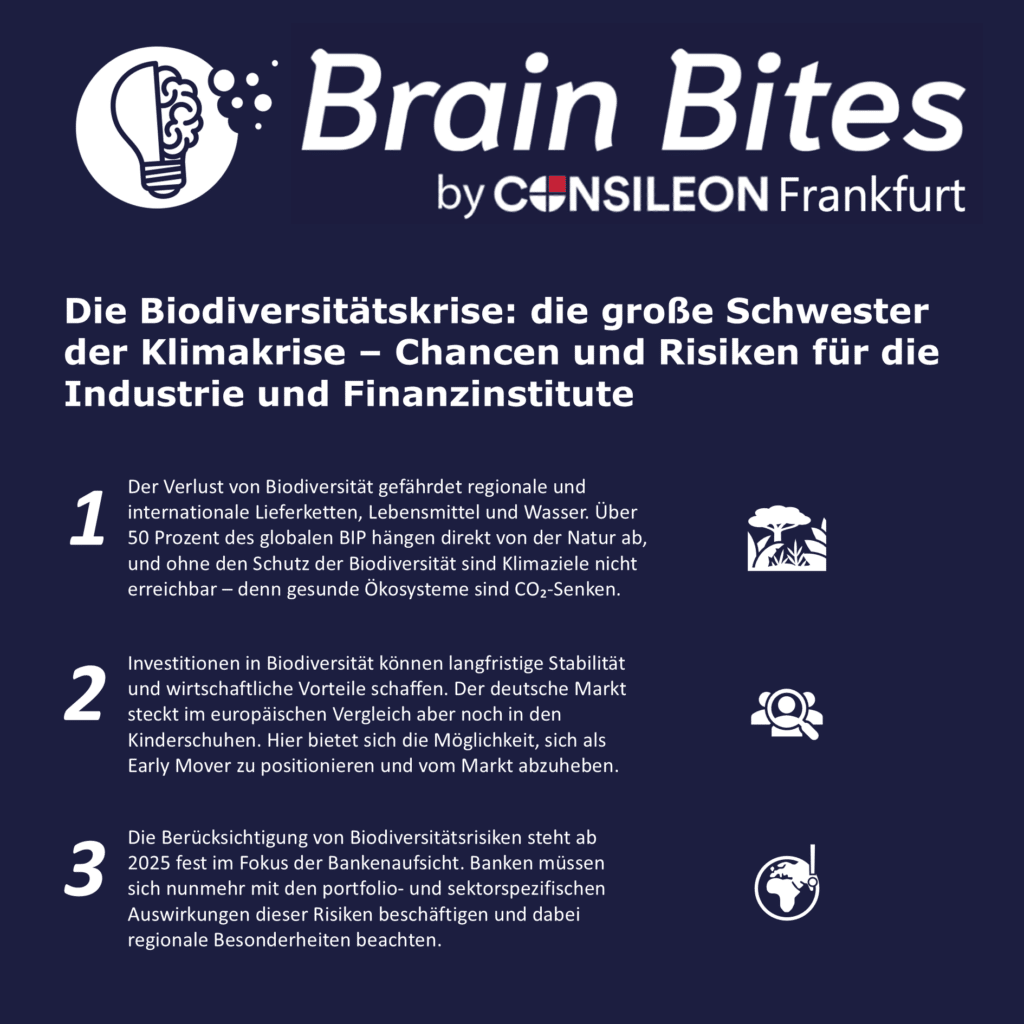

In den vergangenen Jahren lag der Fokus bei dem Thema Nachhaltigkeit oftmals auf der Bekämpfung des Klimawandels. Dabei hat sich abseits der öffentlichen Aufmerksamkeit eine viel größere Bedrohung für die Grundlage von Wirtschaft und Gesellschaft entwickelt: der Verlust von Biodiversität in allen Ökosystemen der Welt.

Zur Einordnung: Bereits 2020 hatte das World Economic Forum in einem Bericht1 darauf hingewiesen, dass mehr als die Hälfte des globalen BIP von der Natur und von Naturdienstleistungen abhängt und die Menschheit damit einem nicht zu unterschätzenden Risiko durch Biodiversitätsverlust ausgesetzt ist.

Globale Ziele zum Schutz der Biodiversität bereits vereinbart – Finanzierung nach wie vor ungeklärt

Im Jahr 2022 war auf der 15. Weltnaturkonferenz (CBD COP 15) mit dem „Kunming-Montreal Global Biodiversity Framework“ ein erster Meilenstein zum Schutz der Biodiversität beschlossen worden, in dem vier langfristige und 23 mittelfristige Ziele formuliert sind. Das Wichtigste unter ihnen: Bis 2030 sollen mindestens 30 Prozent der weltweiten Land- und Meeresflächen unter Schutz gestellt werden. Ferner sollten bis 2025 jährlich 20 Milliarden US-Dollar aus Ländern des Globalen Nordens in den Globalen Süden fließen. Auch die Finanzindustrie wird explizit genannt, mit dem Ziel, die negativen Auswirkungen von Wirtschaft und Finanzwesen auf die Biodiversität zu verringern und die positiven Einflüsse zu steigern.

Entsprechend hoch waren die Erwartungen an die 16. Weltnaturkonferenz, die vom 21. Oktober bis zum 1. November 2024 in Kolumbien stattfand. Ziel war es, eine Strategie zu entwickeln, wie Natur- und Umweltschutz finanziert werden kann. In dieser zentralen Frage konnte jedoch keine Einigung erlangt werden. Trotzdem können und müssen Banken wie auch Finanzdienstleister bereits jetzt ihren Beitrag leisten, um den weltweiten Biodiversitätsverlust aufzuhalten.

Der erste Schritt dabei ist die Integration der Biodiversitätsrisiken und -chancen in die Strategien und das Risikomanagement. Eine hohe Portfolio-Allokation in Branchen, die durch eine besonders starke Abhängigkeit von Naturkapital geprägt sind – etwa die Baubranche, die Agrarindustrie oder die Lebensmittelindustrie – kann langfristige Folgen für die Risikotragfähigkeit haben. Die frühzeitige Berücksichtigung dieser Risiken wie auch deren Management durch konkrete Maßnahmen sind daher sinnvoll und können sogar zur Erschließung neuer Geschäftsfelder führen. Mögliche Maßnahmen sind eine Transformationsbegleitung von Kunden oder das Angebot von naturpositiven Produkten und Dienstleistungen. Die BBVA hat beispielsweise in 2024 die erste Biodiversitätsanleihe ausgegeben.

Wichtig ist dabei, dass die Berücksichtigung der wesentlichen Biodiversitätsrisiken bereits eine Anforderung der Bankenaufsicht ist, die ab 2025 auch in den Prüfungsfokus rückt. Doch im europäischen Vergleich hinken deutsche Banken hinterher, während niederländische oder französische Kreditinstitute Biodiversitätsrisiken bereits flächendeckend in ihre Strategien und die Risikomanagementprozesse integriert haben. Beispielsweise hat die ABN AMRO einen Biodiversitäts-Aktionsplan entwickelt, der die Integration von Biodiversitätsaspekten in das Risikomanagement und die Bewertung von Geschäftskunden vorsieht. Ziel ist es, die negativen Auswirkungen auf die Biodiversität zu reduzieren und den positiven Einfluss zu maximieren.

Der Weg zur Integration der Biodiversitätsrisiken und -chancen: Sie sind nicht allein

Ein zentrales Problem ist, dass Biodiversitätsrisiken und -chancen selbst bei Kreditinstituten mit ähnlicher Größe und Kundenstruktur (beispielsweise im Fall mittelständischer Unternehmen) stark variieren können. Der Grund dafür sind regionale Unterschiede (Kunden in Küstenregionen gegenüber jenen in den Alpen) oder sektorspezifische Unterschiede (Baubranche versus Landwirtschaft). Dadurch variieren auch die Key Risk Indicators, um die Risiken messbar zu machen, stark. Forscherinnen und Forscher der Universität Stockholm haben am Beispiel der Bergbauindustrie illustriert, dass ähnliche Aktivitäten sehr unterschiedliche Auswirkungen auf das Erdsystem haben können, abhängig vom Standort2. Dafür nutzten sie den Earth System Impact Score (ESI) und verdeutlichten so die Notwendigkeit von sektorspezifischen und standortbezogenen Risikoindikatoren.

Was können Finanzinstitute nun tun, um Biodiversitätsrisiken zu berücksichtigen und zu einem Teil der Lösung dieser globalen Herausforderungen zu werden? Es gibt bereits Rahmenwerke, um naturbezogene Risiken und Chancen in die Strategie- und Risikoprozesse zu integrieren und eine informierte Entscheidungsfindung zu unterstützen. Ein konkretes Vorgehen unter Mitwirkung unseres Consileon-Expertenteams, orientiert am LEAP-Ansatz (Localize, Evaluate, Assess, Prepare) der TNFD3 (Task Force on Nature-related Financial Disclosure), kann dabei folgendermaßen aussehen:

- Screening der Portfolios und Sortierung in Sektoren und Regionen; Zuordnung zu Aktivitäten mit besonderer Abhängigkeit von Ökosystemen; Identifizierung betroffener Ökosysteme

- Identifizierung der tatsächlichen Abhängigkeiten von Ökosystemen und Analyse, welche Risiken und Chancen dabei auf das Unternehmen wirken

- Analyse, welche positiven und negativen Wirkungen ein Unternehmen auf die Natur hat

- Bewertung und Priorisierung der Risiken und Chancen im Rahmen einer Wesentlichkeitsanalyse

- Integration in die Risikomanagementsysteme

- Ableitung eines Maßnahmenkatalogs mit Fokus auf Maßnahmen im Risikomanagement in der Strategie und den Geschäftsfeldern

- Einführung von Messindikatoren inklusive Zielsetzung und Performance-Messung

- Integration in das interne und externe Reporting

Sprechen Sie uns an, wenn Sie mehr über den Themenkomplex Biodiversität erfahren möchten. Gerne unterstützen wir Sie dabei, die Biodiversitätsrisiken und -chancen in Ihrem Portfolio zu erkennen und einen Maßnahmenplan zu entwickeln.

Quellenverzeichnis

- Half of World’s GDP Moderately or Highly Dependent on Nature, Says New Report. (o. D.). World Economic Forum ↩︎

- New system guides businesses to act within planetary boundaries. (2024, 8. Januar). Stockholm Resilience Centre. ↩︎

- EPLS Design. (2023, October 1). Guidance on the identification and assessment of nature-related issues: the LEAP approach – TNFD. Taskforce on Nature-related Financial Disclosures. ↩︎