Alle Zeichen stehen auf Handeln – Welcome to the Future SME-Banking

Unsere Studie „2025 Future SME-Banking – Welcome to the New Normal“ unterstützt Banken oder Sparkassen im Geschäftskundensegment dabei, ihre Existenz in einem ambitionierten Marktumfeld nachhaltig zu sichern und ihr Erfolgspotential maximal auszuschöpfen. SMEs bilden hierzulande seit Jahrzehnten das starke Rückgrat der Wirtschaft. Nicht zuletzt deshalb sind Geschäftskunden für Finanzinstitute – von regionalen über nationalen bis zu internationalen Geldhäusern – ein attraktives Segment – allerdings noch unzureichend erschlossen. Unter Berücksichtigung der Auswirkungen der Corona-Krise für SME-Banken als auch Mittelständler zeigen wir neue, spannende Handlungsfelder für eine nachhaltige, moderne Zukunft auf.

Vier zentrale Erfolgsfaktoren zum Trusted Advisor führen zu Ihrem Erfolg!

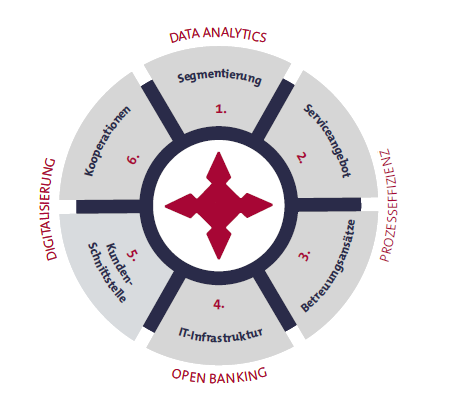

Handeln. Aber jetzt! Fehlende Strategien zur Ausrichtung des SME-Geschäftssegments sowie mangelnde Individualität des SME-Kunden münden in geringen Ertragsmargen. Um das verborgene Potenzial von SME-Kunden auszuschöpfen, geben wir Ihnen mit dem Consileon „SME-Banking Transformation Kompass” einen Werkzeugkasten an die Hand zur zukünftigen Gestaltung und Eruierung Ihres SME-Geschäftsmodells.

Unser Transformationskompass hilft Ihnen dabei das gesamte Geschäftsmodell zu beleuchten und sicherzustellen, dass die vier Erfolgsfaktoren erfolgreich anhand von sechs Handlungsfeldern umgesetzt werden. Die Einflussfaktoren im äußeren Kreis bilden dabei die Basis. Digitalisierung, Data Analytics, Prozesseffizienz und Open Banking sind zentrale Elemente im Geschäft mit SMEs und spiegeln sich folglich in allen sechs Handlungsfeldern wieder:

- Segmentierung – Die Analyse der Kundenbedürfnisse unter Nutzung innovativer Analytics Methoden bildet den Ausgangspunkt für eine klare Segmentierung der SME-Kundenbasis.

- Produkt & Serviceangebot – Die systematische und interdisziplinäre Analyse der Kundenbedürfnisse ist die Basis, um SMEs ganzheitlich und bedarfsgerecht zu bedienen und dem Kunden somit ein „Financial Home“ zu bieten.

- Betreuungsansätze – Die Entwicklung von passgenauen Betreuungsansätzen für die verschiedenen SME-Segmente ermöglicht eine skalierbare Betreuung und stellt den Kunden mit seinen Bedürfnissen in den Mittelpunkt.

- IT-Infrastruktur – Die Gestaltung einer offenen, API-fähigen Infrastruktur schafft die Basis für einen Open-Banking-Ansatz und ist zugleich Voraussetzung für das Angebot von Beyond Banking im SME-Segment.

- Kundenschnittstelle – Der kundenorientierte Auf- beziehungsweise Ausbau der Vertriebskanäle ist Kernelement für ein modernes und digitales Kundenerlebnis.

- Kooperationspartner – Die strategische Wahl der Kooperationspartner ist entscheidend, um entweder das eigene Produktportfolio durch verschiedenartige Leistungen zu ergänzen oder Teil von Plattformen zu werden.

Das Modell zielt zudem darauf ab, SME-Banken in Zukunft resilienter gegenüber exogenen Krisen zu machen und die Anpassungsfähigkeit der Organisation zu steigern.

Bestellen Sie schon heute Ihr persönliches Exemplar der Studie.